การประชุมนโยบายการเงินของธนาคารกลางยุโรป (ECB) มีมติคงอัตราดอกเบี้ยต่อไป โดยอัตราดอกเบี้ยเงินฝากอยู่ที่ระดับ -0.5% อัตราดอกเบี้ยเงินกู้ Marginal Lending Facility ที่ 0.25% และอัตราดอกเบี้ย Main Refinancing Operations ที่ 0.00% พร้อมทั้งคงวงเงินมาตรการซื้อสินทรัพย์ (PEPP) ที่ 1.35 ล้านล้านยูโร โดย ECB ยืนยันว่าจะเข้าซื้อสินทรัพย์ตามมาตรการ PEPP เต็มจำนวนและชี้ว่ามาตรการที่ผ่านมานั้นมีประสิทธิภาพ สะท้อนจากอัตราผลตอบแทนพันธบัตรที่ลดลงและไปในทางเดียวกัน ตลอดจนภาวะการเงินมีเสถียรภาพมากขึ้น ทางด้านเศรษฐกิจ ECB ประเมินว่า GDP ในปีนี้จะหดตัว 8% ซึ่งน้อยกว่าที่คาดไว้ในเดือนมิถุนายนที่หดตัว 8.7% และจะกลับมาขยายตัว 5% ในปีหน้าตามประมาณการเดิม โดยประเมินว่าอุปสงค์ในประเทศฟื้นตัวขึ้นมาก แต่เน้นย้ำว่าความไม่แน่นอนต่อเศรษฐกิจในระยะต่อไปยังคงสูง ส่วนเงินเฟ้อจะเร่งตัวขึ้นในปี 2021 ที่ 1.0% และปี 2022 ที่ 1.3% ซึ่งยังคงต่ำกว่าเป้าที่ 2% อยู่มาก

การประชุมคณะกรรมการนโยบายการเงินของสหรัฐฯ (FED) มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0 – 0.25% ไปอย่างน้อยจนถึงปี 2023 เพื่อสนับสนุนให้เศรษฐกิจฟื้นตัวเข้าสู่การจ้างงานระดับศักยภาพและอัตราเงินเฟ้อเฉลี่ยระยะยาวที่ 2% ซึ่งหมายถึงการปล่อยให้อัตราเงินเฟ้อสูงกว่า 2% ไประยะหนึ่ง นอกจากนี้ FED ยังให้คำมั่นที่จะเพิ่มการถือครองพันธบัตรรัฐบาลสหรัฐฯ และตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกัน (MBS) อย่างน้อยเดือนละ 1.2 แสนล้านดอลลาร์สหรัฐฯ ด้านมุมมองต่อเศรษฐกิจ FED ประเมินว่าเศรษฐกิจจะฟื้นตัวเร็วกว่าที่คาดไว้ และปรับประมาณการ GDP ปี 2020 เป็น -3.7% จากประมาณการเดิมเดือนมิถุนายนที่ -6.5% และคาดว่า GDP ปี 2021 จะขยายตัว 4% นอกจากนี้ ยังปรับลดคาดการณ์อัตราการว่างงานปี 2020 มาที่ 7.6% จากเดิมที่ 9.3% ส่วนอัตราเงินเฟ้อปีนี้คาดว่าจะอยู่ที่ 1.2% และมีแนวโน้มเพิ่มขึ้นแตะระดับ 2% ในปี 2023 ทั้งนี้ FED ยังคงคาดการณ์อัตราดอกเบี้ยนโยบายระยะยาวที่ 2.5%

ทางด้านการประชุมของธนาคารกลางญี่ปุ่น (BOJ) ก็อยู่ในทิศทางเดียวกัน กล่าวคือ ให้คงนโยบายการเงินไว้ที่ระดับเดิม โดยคงอัตราดอกเบี้ยระยะสั้นที่ -0.1% และอัตราผลตอบแทนพันธบัตรอายุ 10 ปีที่ใกล้ศูนย์ และย้ำว่าเงินเฟ้อคือเป้าหมายหลักของนโยบายการเงิน นอกจากนี้ BOJ จะคงปริมาณซื้อสินทรัพย์ทุกชนิด โดยซื้อพันธบัตรรัฐบาลญี่ปุ่น (JGB) ไม่จำกัด ซื้อ ETFs 12 ล้านล้านเยน และซื้อ J-REITs ที่ 1.8 แสนล้านเยน ขณะที่คงปริมาณถือครองตราสารหนี้เอกชนระยะสั้นและยาวไว้ที่ 2 และ 3 ล้านล้านเยนตามลำดับ และกำหนดเพดานปริมาณการถือครองตราสารหนี้เอกชนจนถึงสิ้นมีนาคม 2021 ไว้ที่อย่างละ 7.5 ล้านล้านเยน BOJ มองว่าเศรษฐกิจของญี่ปุ่นจะเริ่มค่อย ๆ ฟื้นตัวจากการส่งออกและการผลิตที่มีสัญญาณดีขึ้น แม้ว่าจะได้รับผลกระทบรุนแรงจาก COVID-19 ขณะที่ความเชื่อมั่นและกำไรภาคธุรกิจยังย่ำแย่ และการลงทุนภาคเอกชนลดลง ทั้งนี้ มองอัตราเงินเฟ้อจะติดลบในระยะนี้จากราคาน้ำมันที่กดดัน แต่เงินเฟ้อจะกลับมาเป็นบวกได้ในระยะต่อไป และจะติดตามการระบาดของโควิด-19 ที่รุนแรงขึ้นตั้งแต่เดือนสิงหาคม 2020 ที่ผ่านมา

ทางด้านการประชุมคณะกรรมการนโยบายการเงินของไทย (MPC) มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยไว้ที่ 0.50% ตามที่ตลาดคาด และเห็นควรให้มีการปรับโครงสร้างหนี้ของภาคครัวเรือนและธุรกิจมากขึ้น MPC มองว่า GDP ในปีนี้จะหดตัวอยู่ที่ -7.8% ดีขึ้นจากประมาณการในครั้งก่อนที่ -8.1% เนื่องจากการผ่อนคลายมาตรการปิดเมืองที่ผ่านมา ทำให้การใช้จ่ายในประเทศมีสัญญาณดีขึ้น ประกอบกับมองว่าภาครัฐจะเร่งการลงทุนขึ้นมาก มาขยายตัวที่ 8.8% (จาก 5.8%) จึงช่วยชดเชยรายได้จากภาคการท่องเที่ยวที่มีแนวโน้มหดตัวสูงขึ้นได้ ธปท. มองว่า รายรับจากนักท่องเที่ยวต่างชาติคือปัจจัยฉุดเศรษฐกิจในปีนี้และปีหน้า ประเมินว่าจะไม่มีนักท่องเที่ยวต่างชาติเข้าไทยมากนักในช่วงที่เหลือของปี ทำให้จำนวนนักท่องเที่ยวต่างชาติทั้งปี 2020 อยู่ที่ 6.7 ล้านคน (จาก 8.0 ล้านคน) และปี 2021 อยู่ที่ 9.0 ล้านคน (จาก 16.2 ล้านคน) มาตรการภาครัฐคือปัจจัยขับเคลื่อนเศรษฐกิจหลัก โดยรัฐจำเป็นต้องมีมาตรการที่ตรงจุดและทันกาล เพื่อเน้นทั้งสนับสนุนการจ้างงานและสนับสนุนการปรับโครงสร้างอุปทานให้ทักษะแรงงานและรูปแบบธุรกิจสอดรับกับวิถีใหม่หลัง COVID-19 โดยสรุป ธปท. ประเมินว่าจะต้องใช้เวลาอีกไม่ต่ำกว่า 2 ปีจึงจะทำให้เศรษฐกิจกลับเข้าสู่ภาวะปกติ และคาดว่า GDP ในปี 2021 จะขยายตัวเพียง 3.6% (จาก 5.0%)

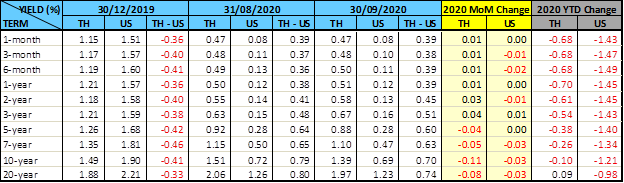

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นถึงกลาง (ไม่เกิน 3 ปี) ปรับขึ้นเล็กน้อยจากเดือนก่อนหน้า ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวรุ่นอายุ 5 ปีขึ้นไปปรับลดลง 0.04%-0.11% จากการคลายกังวลถึงปริมาณพันธบัตรรัฐบาลที่จะเสนอขาย ซึ่งสำนักงานบริหารหนี้สาธารณะได้เปิดเผยแผนการออกประมูลพันธบัตรรัฐบาลไตรมาส 1 ปีงบประมาณ 2021 ในเบื้องต้นในปริมาณที่น้อยกว่าที่ตลาดคาด ทางด้านการซื้อขายพันธบัตรรัฐบาลของนักลงทุนต่างชาติในเดือนนี้เป็นการซื้อสุทธิรวมประมาณ 2.3 หมื่นล้านบาท แบ่งเป็นการขายสุทธิพันธบัตรระยะสั้น 2.5 พันล้านบาท ซื้อสุทธิพันธบัตรระยะยาว 2.7 หมื่นล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว คงเหลือการถือครองพันธบัตรรัฐบาลรวมประมาณ 8.48 แสนล้านบาท หรือลดลงจากปีที่ผ่านมาประมาณ 6.8 หมื่นล้านบาท

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ