คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.1% ต่ำสุดเป็นประวัติการณ์ และคงวงเงินการเข้าซื้อสินทรัพย์ที่ 745 พันล้านปอนด์ ตามการคาดการณ์ของตลาด BOE มองพัฒนาการเศรษฐกิจในช่วงที่ผ่านมาสะท้อนแนวโน้มเศรษฐกิจที่ดูดีขึ้นจากประมาณการครั้งก่อนในเดือนพ.ค. โดยปรับเพิ่มประมาณการ GDP ปี 2020 ขึ้นเป็น -9.5% YoY จากประมาณการครั้งก่อนที่ -14.0% และคาดเศรษฐกิจจะฟื้นตัวขึ้นเป็น 9% ในปี 2021 (ลดลงจากประมาณการครั้งก่อนที่คาด 15%) บนสมมติฐานว่าผลกระทบทางตรงจาก COVID-19 จะทยอยหายไป ส่วนเงินเฟ้อคาดว่าจะขยายตัวเฉลี่ยที่ 0.25% ในปี 2020 ต่ำกว่าเป้าหมายที่ 2% อย่างมาก จากราคาน้ำมันที่ลดลงและการลดภาษี VAT ให้กับอุตสาหกรรมที่เกี่ยวเนื่องกับการท่องเที่ยว และคาดเงินเฟ้อจะทยอยเร่งตัวขึ้นกลับเข้าสู่เป้าหมายได้ในปี 2022 ด้านตลาดแรงงาน คาดว่าอัตราการว่างงาน ณ สิ้นปี 2020 จะเพิ่มขึ้นมาอยู่ที่ 7.5% ท่ามกลางความไม่แน่นอนภายหลังมาตรการภาครัฐที่คอยพยุงการจ้างงานได้หมดอายุลง โดย BOE ยังย้ำถึงแนวโน้มเศรษฐกิจของทั้งอังกฤษและโลกที่มีความไม่แน่นอนสูง ทิศทางเศรษฐกิจต่อจากนี้จะยังขึ้นอยู่กับพัฒนาการของ COVID-19 มาตรการทางด้านสุขภาพ และการตอบสนองของทั้งภาครัฐ ภาคธุรกิจและภาคครัวเรือน ต่อปัจจัยดังกล่าว นอกจากนี้ BOE ระบุพร้อมปรับเปลี่ยนเครื่องมือทางการเงินที่มีให้สอดคล้องกับสถานการณ์ และจะยังไม่กลับมาใช้นโยบายการเงินที่เข้มงวดจนกว่าเศรษฐกิจจะส่งสัญญาณฟื้นตัวชัดเจนและสามารถบรรลุเป้าหมายเงินเฟ้อที่ 2% ได้อย่างยั่งยืน

นาย Jerome Powell ประธานธนาคารกลางสหรัฐฯ (FED) ประกาศปรับเปลี่ยนนโยบายการเงินครั้งสำคัญในการประชุมประจำปี Jackson Hole Symposium โดยระบุว่า FED จะปล่อยให้อัตราเงินเฟ้อและการจ้างงานปรับตัวสูงขึ้นมากกว่าเดิม ก่อนที่จะตัดสินใจปรับขึ้นดอกเบี้ย สะท้อนถึงอัตราดอกเบี้ยที่จะคงอยู่ที่ระดับต่ำในปัจจุบัน (0-0.25%) เป็นระยะเวลานาน โดยจะกำหนดเป้าหมายเงินเฟ้อแบบเฉลี่ย (Average Inflation Targeting) การเปลี่ยนแปลงดังกล่าวจะทำให้ FED สามารถปล่อยให้เงินเฟ้ออยู่สูงกว่าเป้าหมายที่ 2% ได้ในช่วงระยะเวลาหนึ่ง เพื่อชดเชยอัตราเงินเฟ้อที่อยู่ต่ำกว่าเป้าหมายมาโดยตลอดหลายปีก่อนหน้านี้ ซึ่งหมายถึง FED จะยังไม่จำเป็นต้องลดการผ่อนคลายนโยบายการเงินในทันทีที่เงินเฟ้อมีแนวโน้มเพิ่มขึ้นเกิน 2% และสะท้อนนโยบายการเงินในอนาคตมีแนวโน้มผ่อนคลายมากขึ้นกว่าเดิม นอกจากนี้ FED ยังได้ปรับเปลี่ยนมุมมองที่มีต่อการจ้างงานเต็มอัตรา (Full Employment) โดยจะตัดสินใจปรับเปลี่ยนนโยบายการเงินจาก “การจ้างงานที่ขาดหายไป” จากระดับการจ้างงานเต็มอัตรา จากเดิมที่จะประเมินจาก “การจ้างงานที่เบี่ยงเบนไป” จากระดับการจ้างงานเต็มอัตรา

ทางด้านการประชุมคณะกรรมการนโยบายการเงิน (กนง.) ในเดือนนี้ มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 0.50% สอดคล้องกับที่นักวิเคราะห์ส่วนใหญ่ประเมินไว้ ทำให้ไม่ได้ส่งผลต่อค่าเงินบาทมากนัก คณะกรรมการฯ มองว่าเศรษฐกิจไทยทยอยฟื้นตัวสอดคล้องกับกิจกรรมทางเศรษฐกิจของนานาประเทศ แต่จะต้องใช้เวลาไม่ต่ำกว่าสองปีกว่าเศรษฐกิจโดยรวมจะกลับมาเป็นปกติ อัตราเงินเฟ้อทั่วไปปี 2020 มีแนวโน้มติดลบ แต่จะกลับเข้าสู่กรอบเป้าหมายในปี 2021 จากราคาน้ำมันที่มีแนวโน้มเพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ ขณะที่อัตราเงินเฟ้อพื้นฐานมีแนวโน้มทรงตัวในระดับต่ำ การผ่อนคลายนโยบายการเงินและนโยบายการคลังได้ช่วยบรรเทาผลกระทบต่อเศรษฐกิจ นอกจากนี้ คณะกรรมการฯ สนับสนุนให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ของลูกค้ารายย่อยและธุรกิจ รวมทั้งเร่งรัดให้สถาบันการเงินให้เสินเชื่อเพื่อเสริมสภาพคล่องให้ตรงจุดผ่านโครงการต่าง ๆ

ทางด้านตัวเลขเศรษฐกิจของไทย สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) รายงานว่า GDP ไทยไตรมาสที่ 2/2020 หดตัวสูงที่ -12.2%YoY (-9.7%QoQ) สะท้อนว่าไทยเข้าสู่ภาวะเศรษฐกิจถดถอยแล้ว เศรษฐกิจหดตัวน้อยกว่าที่ตลาดคาดไว้ที่ -13.0%YoY ขณะที่ สศช. ปรับปรุงตัวเลข GDP ในไตรมาสที่ 1 เป็น -2.0%YoY (-2.5%QoQ) จากประกาศครั้งก่อนที่ -1.8%YoY (-2.2%QoQ) อีกทั้ง สศช. ยังลดประมาณการเศรษฐกิจไทยในปีนี้ลงมาที่ค่ากลาง -7.5% จากประมาณการครั้งก่อน -5.5% โดยมีสมมติฐานว่าในปีนี้ นักท่องเที่ยวจากต่างชาติจะยังไม่กลับมา และไม่มีมาตรการกีดกันทางการค้าระหว่างสหรัฐฯ และจีนเพิ่มเติม แต่มีความเสี่ยงจากประเด็นการเลือกตั้งประธานาธิบดีของสหรัฐ การระบาดของ COVID-19 ภัยแล้ง และการเมืองในประเทศ

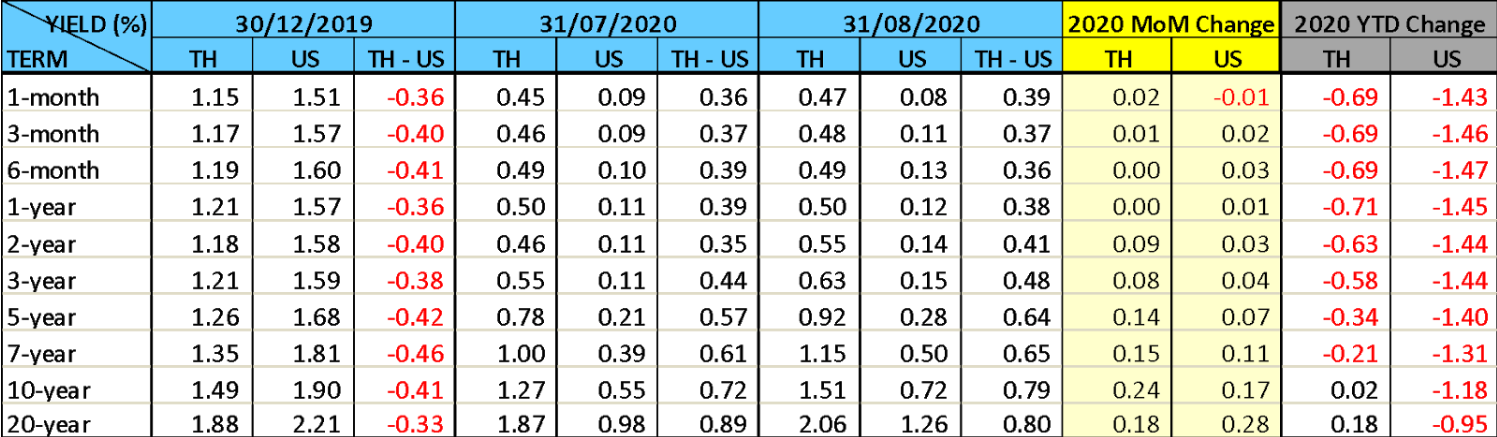

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลปรับขึ้น 0.08%-0.24% โดยเฉพาะในรุ่นอายุมากกว่า 1 ปี เนื่องจากมีรายการพิเศษในตลาดแรกและธุรกรรมพิเศษที่กระทบต่อปริมาณพันธบัตรรัฐบาลระยะยาว 2 รายการในเดือนนี้ ได้แก่ “พันธบัตรรัฐบาลเพื่อความยั่งยืนสำหรับบริหารหนี้ให้กู้ต่อ ในปีงบประมาณ พ.ศ. 2563 ครั้งที่ 1” และ “พันธบัตรรัฐบาลเพื่อความยั่งยืน (พ.ร.ก. กู้เงินโควิด-19) ในปีงบประมาณ พ.ศ. 2563 ครั้งที่ 1” จำนวนรวม 30,000 ล้านบาท และการทำธุรกรรมแลกเปลี่ยนพันธบัตร (Bond Switching) ในปีงบประมาณ พ.ศ. 2563 ครั้งที่ 3 ที่เป็นการเพิ่มปริมาณพันธบัตรอายุระหว่าง 4.3 - 46.8 ปี จำนวนรวม 100,000 ล้านบาท ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นปรับขึ้นเล็กน้อยจากการเสนอขายตั๋วสัญญาใช้เงินอายุ 6 เดือนถึง 1 ปีในช่วงหลายเดือนที่ผ่านมาตามพระราชกำหนดเงินกู้ 1 ล้านล้านบาท ทำให้ปริมาณพันธบัตรระยะสั้นมีมากขึ้นและกดดันให้อัตราผลตอบแทนเพิ่มขึ้น การซื้อขายพันธบัตรรัฐบาลของนักลงทุนต่างชาติในเดือนนี้เป็นการขายสุทธิเล็กน้อย โดยแบ่งเป็นการขายสุทธิพันธบัตรระยะสั้น 2.7 พันล้านบาท ซื้อสุทธิพันธบัตรระยะยาว 4.7 พันล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว การถือครองของนักลงทุนต่างชาติในเดือนสิงหาคมลดลง 2.3 พันล้านบาท คงเหลือการถือครองประมาณ 8.23 แสนล้านบาท หรือลดลงจากปีที่ผ่านมาประมาณ 9.4 หมื่นล้านบาท

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ