ธนาคารกลางสหรัฐฯ (FED) มีมติเป็นเอกฉันท์คงอัตราดอกเบี้ยนโยบาย Federal Funds Rate ไว้ที่ 0-0.25% และระบุว่าจะคงอยู่ที่ระดับดังกล่าวจนกว่าประเมินว่าตลาดแรงงานอยู่ในระดับการจ้างงานเต็มอัตรา เงินเฟ้อเร่งตัวขึ้นสู่ระดับ 2% และเกินระดับดังกล่าวพอสมควรเป็นระยะเวลาหนึ่ง ซึ่งแนวโน้มของดอกเบี้ยหรือ Dot Plot ล่าสุด (เดือน ก.ย.) ชี้ว่า FED จะคงดอกเบี้ยไว้ที่ระดับดังกล่าวไปจนถึงปี 2023 เป็นอย่างน้อย นอกจากนี้ยังคงระดับการเข้าซื้อสินทรัพย์อย่างน้อยในอัตราปัจจุบันที่ USD120bn ต่อเดือน แบ่งเป็นพันธบัตรรัฐบาลเดือนละ USD80bn และตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันซึ่งออกโดยหน่วยงานภาครัฐเดือนละ USD40bn ถ้อยแถลงในรายงานการประชุมครั้งนี้ไม่แตกต่างจากการประชุมรอบก่อนในเดือน ก.ย. นัก โดยระบุว่ากิจกรรมทางเศรษฐกิจและตลาดแรงงานได้ฟื้นตัวต่อเนื่อง แต่ยังคงต่ำกว่าระดับตอนต้นปีก่อน COVID-19 ส่วนอุปสงค์ที่อ่อนแอและราคาน้ำมันที่ปรับตัวลดลงก่อนหน้านี้ได้กดดันอัตราเงินเฟ้อ ด้านสภาวะทางการเงินยังคงมีความผ่อนคลาย ส่วนหนึ่งสะท้อนผลดีของการดำเนินนโยบายต่าง ๆ ที่ช่วยหนุนเศรษฐกิจและการเข้าถึงเงินกู้ของภาคธุรกิจและครัวเรือน โดยแนวโน้มของเศรษฐกิจต่อจากนี้ยังคงขึ้นอยู่กับพัฒนาการของ COVID-19 เป็นสำคัญ ซึ่งปัจจัยดังกล่าวจะยังกดดันกิจกรรมทางเศรษฐกิจ การจ้างงาน รวมทั้งเงินเฟ้อในระยะใกล้ และนับเป็นความเสี่ยงต่อแนวโน้มเศรษฐกิจในระยะกลาง

ทางด้านคณะกรรมการนโยบายการเงินของไทย (MPC) มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยไว้ที่ 0.50% ตามที่ตลาดคาด โดยแสดงความเห็นว่า GDP ไตรมาส 3 ขยายตัวดีกว่าคาด แต่มีแนวโน้มฟื้นตัวช้าและแตกต่างกันมากระหว่างภาคเศรษฐกิจต่าง ๆ ซึ่งประเมินว่าจะต้องใช้เวลาอีกไม่ต่ำกว่า 2 ปีจึงจะทำให้เศรษฐกิจกลับเข้าสู่ภาวะปกติ โดยมีประเด็นสำคัญที่ต้องติดตามคือ สินเชื่อภาคธุรกิจที่ยังกระจายตัวไม่ทั่วถึง เงินบาทที่แข็งค่าอย่างรวดเร็วจากเงินลงทุนต่างชาติไหลเข้ามายังภูมิภาคหลังการเลือกตั้งประธานาธิบดีสหรัฐฯ และข่าวดีของการพัฒนาวัคซีน และรายได้แรงงานยังอยู่ในระดับต่ำและเปราะบางโดยเฉพาะกลุ่มผู้ประกอบอาชีพอิสระในภาคบริการ หลังจากนั้นในช่วงปลายสัปดาห์ ธปท. ได้ประกาศมาตรการผ่อนคลายเกณฑ์การลงทุนในต่างประเทศและการฝากเงินในบัญชีเงินตราต่างประเทศ (FCD) จากเดิมที่มีแผนประกาศในช่วงต้นปี 2021 เพื่อลดแรงกดดันเงินบาทแข็งค่า และจะมีผลต่อการเปลี่ยนแปลงโครงสร้างในระยะยาวมากกว่า

ทางด้านตัวเลขเศรษฐกิจของไทย เศรษฐกิจไทยในไตรมาสที่ 3 หดตัว -6.4% yoy ดีกว่าที่ตลาดคาดไว้ที่ -8.8% yoy และหดตัวในอัตราที่ชะลอลงจากไตรมาสก่อน (-12.1% ไตรมาสก่อน) ซึ่งเป็นผลจากการผ่อนปรนมาตรการ Lockdown อย่างต่อเนื่องนับตั้งแต่ต้นเดือนพ.ค. นอกจากนี้ สศช. ได้มีการปรับประมาณการเศรษฐกิจไทยในปีนี้ขึ้น จากเดิมคาด GDP หดตัวในช่วง -7.8% ถึง -7.3% ดีขึ้นเป็น -6.0% จากการคาดการณ์การบริโภคภาคเอกชนที่ดีขึ้นจากเดิมมาก ซึ่งส่วนหนึ่งเป็นผลจากมาตรการกระตุ้นการบริโภคในประเทศที่เริ่มดำเนินการตั้งแต่ช่วงปลายเดือน ต.ค. นอกจากนี้ สศช. ยังได้คาดการณ์ว่า GDP ปี 2021 จะขยายตัวในช่วง 3.5%- 4.5%

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ ภาพรวมเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลตลอดทั้งเส้นมีการเปลี่ยนแปลงทั้งขึ้นและลงเล็กน้อยจากเดือนก่อนหน้า อัตราผลตอบแทนของพันธบัตรรัฐบาลระยะสั้นทั้งในตลาดแรกและตลาดรองปรับลดลงมากจากเดือนก่อนสืบเนื่องมาจากการเข้ามาซื้อสุทธิของนักลงทุนต่างชาติ โดยในสัปดาห์สุดท้ายของเดือน ผลการประมูลพันธบัตรรัฐบาลอายุ 14 วัน, 3 เดือน และ 6 เดือน อัตราผลตอบแทนเฉลี่ยอยู่ที่ 0.3645%, 0.3971% และ 0.4963% ต่อปี ตามลำดับ ลดลงจากช่วงสิ้นเดือนก่อนหน้าที่ระดับ 0.50%, 0.4894% และ 0.5478% ต่อปี ตามลำดับ การซื้อขายพันธบัตรรัฐบาลของนักลงทุนต่างชาติในเดือนนี้เป็นการซื้อสุทธิประมาณ 31.8 พันล้านบาท โดยแบ่งเป็นการซื้อสุทธิพันธบัตรระยะสั้น 10.4 พันล้านบาท ซื้อสุทธิพันธบัตรระยะยาว 24.9 พันล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว คงเหลือการถือครองพันธบัตรรัฐบาลรวมประมาณ 8.83 แสนล้านบาท หรือลดลงจากปีที่ผ่านมาประมาณ 3.4 หมื่นล้านบาท

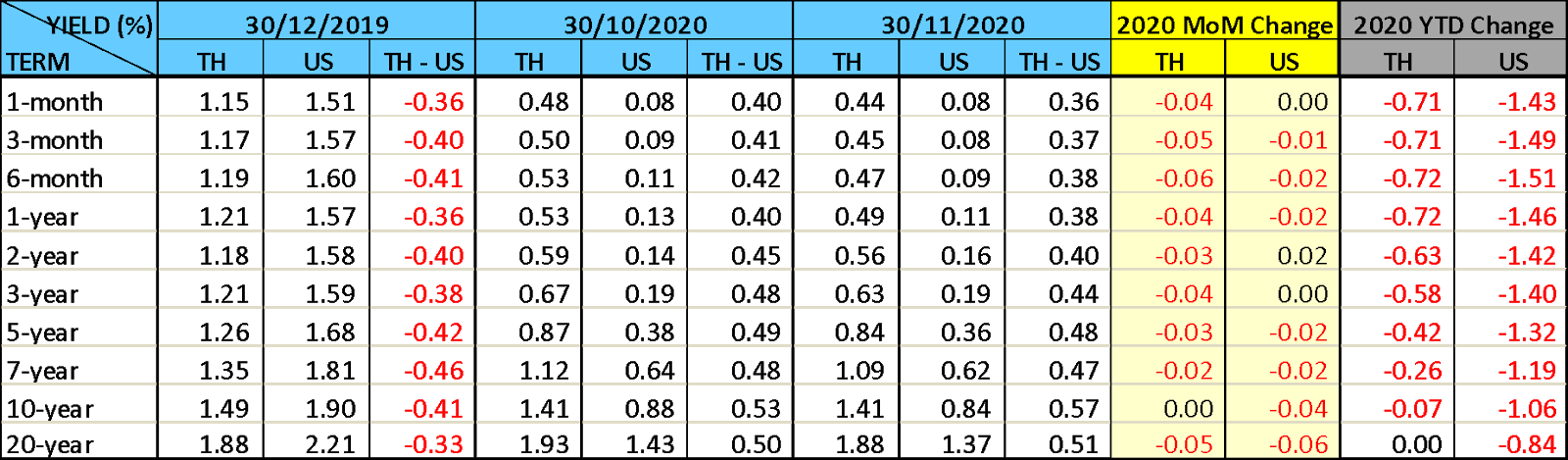

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ