FED มีมติเอกฉันท์ (12-0 เสียง) คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับเดิม 5.25-5.50% ตามที่ตลาดคาดการณ์ในการประชุมวันที่ 12–13 ธันวาคมที่ผ่านมา ซึ่งนับเป็นการคงดอกเบี้ยต่อเนื่องเป็นครั้งที่ 3 โดยในแถลงการณ์ของคณะกรรมการฯ ยอมรับว่าเศรษฐกิจและอัตราเงินเฟ้อเห็นการชะลอลงชัดเจนขึ้นแล้ว อย่างไรก็ดี ยังคงมุมมองว่าอัตราเงินเฟ้อยังอยู่ในระดับสูง ขณะที่ประเมินระบบการเงินว่ายังมีเสถียรภาพ โดยมองว่าผลของภาวะการเงินและเงื่อนไขสินเชื่อที่ตึงตัวจะทยอยส่งผ่านไปยังเศรษฐกิจจริงมากขึ้น ในแง่ของคาดการณ์เศรษฐกิจ FED ประเมินว่าในปีนี้มีแนวโน้มเติบโตที่ 2.6% แข็งแกร่งกว่าที่เคยคาดไว้เดิมเมื่อเดือนกันยายนที่ 2.1% ขณะที่การเติบโตของเศรษฐกิจในปีหน้ามีแนวโน้มชะลอลงมาอยู่ที่ 1.4% ชะลอลงมากกว่าคาดการณ์เดิมที่ 1.5% ด้านอัตราการว่างงานยังคงคาดว่าจะปรับเพิ่มขึ้นมาอยู่ที่ 4.1% ในปีหน้าจาก 3.8% ในปีนี้ ส่วนอัตราเงินเฟ้อ คณะกรรมการปรับลดคาดการณ์ดัชนีราคารายจ่ายเพื่อการบริโภคส่วนบุคคลสหรัฐฯ (PCE) ทั้งดัชนีทั่วไปและพื้นฐานลงตลอดช่วงเวลาที่มีการคาดการณ์ โดยคาดว่าดัชนีจะสามารถกลับเข้าสู่เป้าหมายของ FED ที่ 2% ได้ภายในปี 2026

ECB มีมติคงดอกเบี้ยนโยบายตามที่ตลาดคาดการณ์เป็นวงกว้างต่อเนื่องเป็นครั้งที่สอง โดยอัตราดอกเบี้ย Deposit Facility อยู่ที่ 4.00%, อัตราดอกเบี้ย Main Refinancing อยู่ที่ 4.50% และอัตราดอกเบี้ย Marginal lending facility อยู่ที่ 4.75% และระบุเช่นเดิมว่าที่ระดับดอกเบี้ยดังกล่าวหากคงไว้เป็นระยะเวลานานเพียงพอ จะเป็นปัจจัยสำคัญในการนำพาเงินเฟ้อกลับเข้าเป้าหมายที่ 2% ด้านการลดขนาดงบดุล ECB ระบุจะลดการถือครองพันธบัตรที่เข้าซื้อผ่านมาตรการพิเศษที่เริ่มช่วงวิกฤตโควิดหรือ Pandemic Emergency Purchase Program (PEPP) เร็วขึ้น โดยระบุจะทำการซื้อคืนพันธบัตรที่ครบกำหนดอายุจนถึงครึ่งแรกของปี 2024 ก่อนที่จะเริ่มทยอยลดการถือครองในอัตราเฉลี่ยเดือนละ 7.5 พันล้านยูโรในครึ่งหลังของปี และยุติการซื้อคืนพันธบัตรดังกล่าว ณ สิ้นปี จากเดิมที่ระบุว่าจะทำการซื้อคืนพันธบัตรดังกล่าวจนถึงสิ้นปี 2024 เป็นอย่างน้อย ขณะที่พันธบัตรที่เข้าซื้อผ่านมาตรการปกติหรือ Asset Purchase Program (APP) ได้ยุติการซื้อคืนไปแล้วก่อนหน้านี้ ทางด้านเงินเฟ้อ ECB มองว่ามีพัฒนาการที่ดีขึ้นและจะทยอยชะลอลงในปีหน้า ก่อนที่จะกลับเข้าเป้าหมาย 2% ได้ในปี 2025 โดยได้ปรับลดคาดการณ์เงินเฟ้อทั่วไปลงเป็น 5.4% ในปีนี้และ 2.7% ในปีหน้า จากเมื่อเดือนกันยายนที่คาด 5.6% และ 3.2% ตามลำดับ โดยคาดเงินเฟ้อจะขยายตัว 2.1% ในปี 2025 และ 1.9% ในปี 2026 ในแง่ของเศรษฐกิจ ECB ปรับลดคาดการณ์ GDP ปีนี้ลงเป็น 0.6% จากเดิมที่คาด 0.7% และคาดปีหน้าจะขยายตัวเพียง 0.8% จากเดิมที่คาด 1.0% ส่วนปี 2025-2026 คาด GDP จะขยายตัว 1.5%

BOJ มีมติเอกฉันท์ตามที่ตลาดคาดการณ์ โดยคงอัตราดอกเบี้ยระยะสั้นไว้ที่ -0.1% และคงกรอบการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่นอายุ 10 ปี (Yield Curve Control: YCC) ไว้ที่ระดับอ้างอิง 1% นอกจากนี้ BOJ ได้คงแนวทางนโยบายการเงินไว้ไม่เปลี่ยนแปลง โดยระบุว่าการคาดการณ์เงินเฟ้อได้เพิ่มขึ้นในระดับปานกลางและจะยังคงนโยบายการเงินผ่อนคลายต่อไปก่อน แม้เศรษฐกิจญี่ปุ่นอยู่ในทิศทางฟื้นตัวและคาดการณ์เงินเฟ้อเพิ่มขึ้นในระดับปานกลาง แต่ความไม่แน่นอนยังมีอยู่สูง โดยประเมินว่าการใช้จ่ายของผู้บริโภคและการลงทุนทางธุรกิจมีสัญญาณที่ต้องระวังเพิ่มขึ้น ตลาดประเมินการสื่อสารของ BOJ บ่งชี้ว่าโอกาสในการปรับขึ้นดอกเบี้ยในเดือนมกราคมยังต่ำอยู่

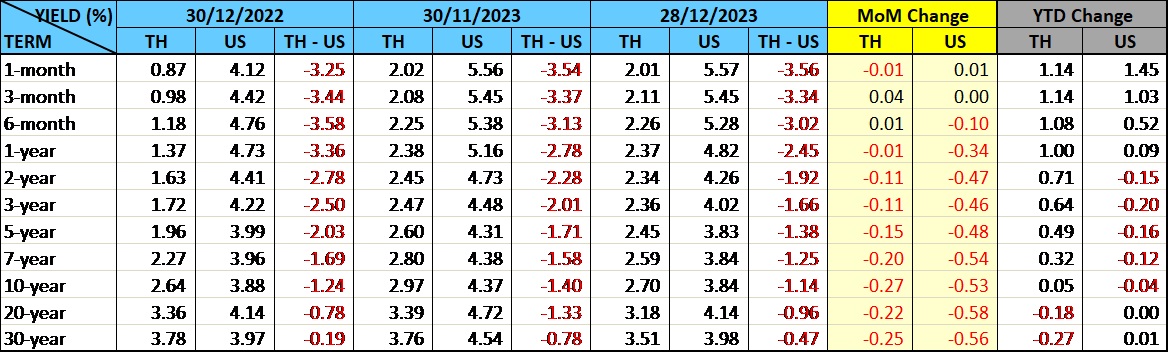

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลไทยโดยส่วนใหญ่ปรับลดลงทุกช่วงอายุ 1-29Bps โดยอัตราผลตอบแทนของพันธบัตรระยะยาวยังคงปรับลดลงต่อจากเดือนก่อนหน้า และอยู่ในทิศทางเดียวกับตลาดต่างประเทศ ในขณะที่การประมูลพันธบัตรธนาคารแห่งประเทศไทยอายุ 3 เดือนมีความผันผวน จากสภาพคล่องและปริมาณธุรกรรมที่ลดลงเนื่องจากอยู่ในช่วงเดือนสุดท้ายของปี ทำให้อัตราผลตอบแทนจากการประมูลอยู่ในช่วงกว้างระหว่าง 1.98-2.50% เทียบกับในเดือนพฤศจิกายนที่อยู่ในช่วงระหว่าง 1.90-2.13% ในเดือนนี้นักลงทุนต่างชาติขายสุทธิประมาณ 1.9 หมื่นล้านบาท โดยเป็นการขายพันธบัตรระยะสั้นประมาณ 5.8 พันล้านบาท ขายสุทธิพันธบัตรระยะยาว 6 พันล้านบาท มีพันธบัตรครบกำหนด 7.4 พันล้านบาท คงเหลือนักลงทุนต่างชาติถือครองพันธบัตรประมาณ 9.4 แสนล้านบาท ลดลงจากสิ้นปีก่อนประมาณ 1.4 แสนล้านบาท

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ