ตลอดเกือบทั้งสัปดาห์ ภาวะตลาดตราสารหนี้ไทยค่อนข้างเงียบและมีการซื้อขายอย่างไม่มีทิศทางที่ชัดเจน ส่วนผลการประชุมคณะกรรมการนโยบายการเงิน (MPC) ในวันพุธก็เป็นไปตามที่ตลาดคาดการณ์ กล่าวคือ มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ร้อยละ 1.50 ต่อปี โดยคณะกรรมการฯ ประเมินว่า “แนวโน้มเศรษฐกิจยังฟื้นตัวต่อเนื่องและคาดว่าเงินเฟ้อจะกลับเข้าสู่กรอบเป้าหมายในช่วงครึ่งหลังของปี ในขณะที่ภาวะการเงินในปัจจุบันยังอยู่ในระดับที่ผ่อนคลายและเอื้อต่อการฟื้นตัวของเศรษฐกิจ นอกจากนี้ยังเห็นว่าการรักษาขีดความสามารถในการดำเนินนโยบาย (Policy Space) ยังเป็นเรื่องสำคัญ เพราะเศรษฐกิจไทยยังต้องเผชิญกับความเสี่ยงในระยะต่อไป อาทิ การฟื้นตัวของเศรษฐกิจโลกที่ยังเปราะบาง ทิศทางการดำเนินนโยบายการเงินของประเทศอุตสาหกรรมหลัก ผลการลงประชามติในสหราชอาณาจักร (Brexit) และความเสี่ยงในภาคการเงินจีน”

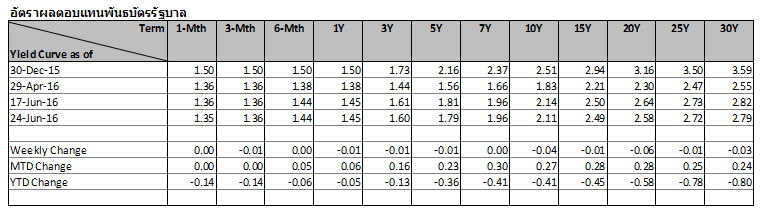

จนกระทั่งในวันศุกร์ เมื่อทราบผลการลงประชามติของสหราชอาณาจักร (Brexit) ว่าต้องการถอนตัวออกจากสหภาพยุโรป ตลาดพันธบัตรหลักอย่างตลาด US มีการซื้อขายเก็งกำไรกันมาก โดยคาดกันว่า โอกาสที่ FED จะขึ้นดอกเบี้ยนโยบายในปีนี้อาจไม่มีเลย ทำให้ US Treasury 10-Yr Yield ซื้อขายลงไปต่ำกว่า 1.50% ต่อปี จากวันก่อนที่ 1.74% ต่อปี ตลาดตราสารหนี้บ้านเราจึงได้รับผลกระทบนี้ และอัตราผลตอบแทนในรุ่นอายุ 4-10 ปี ปรับลดลงกว่า 0.10% ต่อปี

ทางด้านการประมูลพันธบัตรรัฐบาลระยะสั้น อัตราผลตอบแทนเฉลี่ยปรับลดลงเล็กน้อย ตั๋วเงินคลังอายุ 28 วัน อัตราผลตอบแทนเฉลี่ย 1.307% ต่อปี ลดลง 0.018% พันธบัตรธนาคารแห่งประเทศไทยอายุ 91 วัน และ 182 วัน อัตราผลตอบแทนเฉลี่ยอยู่ที่ 1.32752% และ 1.41686% ต่อปี ตามลำดับ อัตราผลตอบแทนเฉลี่ยลดลงจากสัปดาห์ก่อนหน้าประมาณ 0.006%-0.018% ส่วนรุ่นอายุ 14 วัน มีจำนวนเสนอซื้อน้อยกว่าจำนวนเสนอขาย ผลตอบแทนเฉลี่ยจึงเพิ่มขึ้น 0.016% นอกจากนี้ยังมีการประมูลพันธบัตรระยะยาวอายุประมาณ 50 ปีที่ได้รับการตอบรับดีจากตลาด อัตราผลตอบแทนเฉลี่ย 3.0227% ตลอดทั้งสัปดาห์นักลงทุนต่างชาติขายสุทธิในพันธบัตรอายุน้อยกว่า 1 ปี จำนวน 2.8 พันล้านบาท และซื้อสุทธิในรุ่นอายุมากกว่า 1 ปี จำนวน 3.1 พันล้านบาทตามลำดับ