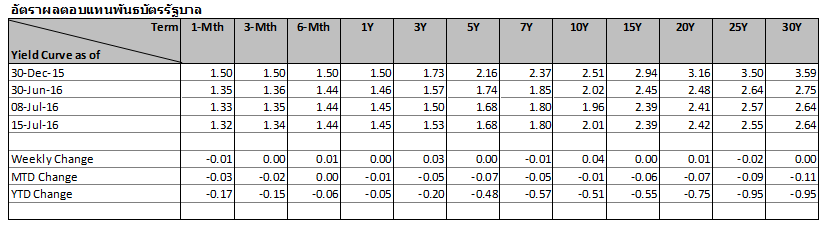

ในรอบสัปดาห์ที่ผ่านมาอัตราผลตอบแทนในตราสารหนี้ไทยมีการเปลี่ยนแปลงทั้งเพิ่มขึ้นและลดลงอยู่ในช่วงแคบ ๆ 0.01-0.05% ต่อปี อัตราที่ปรับขึ้นได้รับอิทธิพลจากตลาดสหรัฐฯ ที่พันธบัตรอายุ 10 ปีปรับตัวขึ้นมาแตะที่ระดับ 1.60% ผลจากตัวเลขเศรษฐกิจสำคัญหลายตัวออกมาดี เช่น จำนวนผู้ยื่นขอสวัสดิการว่างงานครั้งแรกทรงตัว / ดัชนีราคาผู้ผลิต (PPI) ในเดือนมิ.ย. เพิ่มขึ้น 0.5% ซึ่งเป็นการเพิ่มขึ้นมากที่สุดนับตั้งแต่เดือนพ.ค. 2558 / ตัวเลขการเริ่มสร้างบ้านและการอนุญาตก่อสร้างในเดือนมิ.ย. เพิ่มขึ้นเกินคาด ทำให้ตลาดสัญญาล่วงหน้าอัตราดอกเบี้ยสหรัฐฯ ส่งสัญญาณบ่งชี้ว่า นักลงทุนคาดว่ามีโอกาสเกือบ 50% ที่ FED จะปรับขึ้นดอกเบี้ยนโยบายในเดือนธันวาคม และยังคงคาดการณ์แนวโน้มของดอลลาร์สหรัฐฯ ในทางบวกต่อไป ในขณะที่ธนาคารกลางอังกฤษ (BOE) มีมติคงอัตราดอกเบี้ยและคงวงเงินในโครงการซื้อพันธบัตรตามมาตรการ QE ในการประชุมครั้งแรกหลังเหตุการณ์ Brexit ซึ่งสวนทางกับกระแสการคาดการณ์ในตลาด

ส่วนการประมูลพันธบัตรรัฐบาลไทยรุ่นอายุ 6 ปีในช่วงกลางสัปดาห์ซึ่งได้รับการตอบรับดี อัตราผลตอบแทนอยู่ในช่วง 1.72-1.735% ต่อปี เฉลี่ยที่ 1.7272%, Bid-coverage ratio 2.47 เท่า และการปรับลดดอกเบี้ยนโยบายของธนาคารกลางมาเลเซียซึ่งสร้างความประหลาดใจให้กับตลาด ทำให้อัตราผลตอบแทนของพันธบัตรรัฐบาลไทยปรับลดลงมาได้บ้างจากแรงซื้อที่กลับเข้ามา สำหรับการประมูลพันธบัตรระยะสั้น อัตราผลตอบแทนปรับลดลงเล็กน้อย จากความต้องการพักเงินระยะสั้นก่อนช่วงวันหยุดยาว รวมถึงเงินไหลเข้าจากนักลงทุนต่างชาติ โดยตลอดทั้งสัปดาห์นักลงทุนต่างชาติซื้อสุทธิจำนวน 5.97 พันล้านบาท ในจำนวนนี้เป็นการซื้อสุทธิพันธบัตรระยะสั้นถึง 6.08 พันล้านบาท