ในรอบสัปดาห์นี้ มีรายงานตัวเลขเศรษฐกิจสหรัฐฯ ซึ่งมีทั้งที่ดีและแย่กว่าที่คาดการณ์ไว้ เช่น ดัชนีภาคการผลิตของ ISM ได้ปรับตัวลงสู่ระดับ 57.2 ในเดือนมี.ค. จากระดับ 57.7 ในเดือนก.พ. แต่สูงกว่าตัวเลขคาดการณ์ของนักวิเคราะห์ที่ระดับ 57.0 และเป็นการขยายตัวติดต่อกันเป็นเดือนที่ 94 ทั้งนี้ดัชนีที่เหนือระดับ 50 แสดงให้เห็นถึงภาวะขยายตัวของภาคการผลิต/ ยอดผู้รับสวัสดิการว่างงานที่ 234,000 รายซึ่งน้อยกว่าที่ตลาดคาดไว้/ ยอดการจ้างงานภาคเอกชนที่ระดับ 263,000 รายดีกว่าที่คาดไว้ที่ 187,000/ การจ้างงานนอกภาคเกษตรเดือนมี.ค. เพิ่มขึ้นเพียง 98,000 รายซึ่งน้อยกว่าที่ตลาดคาดไว้ที่ 180,000 ราย เนื่องจากพายุฤดูหนาวทำให้การจ้างงานภาคก่อสร้างและภาคบริการชะลอลง เป็นต้น ในระหว่างสัปดาห์อัตราผลตอบแทนพันธบัตรสหรัฐปรับตัวลดลงต่อก่อนที่จะพลิกกลับมาปรับตัวขึ้นในช่วงท้ายสัปดาห์ หลังจากรายงานการประชุมของ FED ล่าสุดแสดงให้เห็นว่า กรรมการบางท่านคิดว่าราคาของตลาดหุ้นอยู่ในระดับที่สูงเกินไป และส่งสัญญาณว่าอาจมีการปรับลดขนาดงบดุลลงก่อนสิ้นปี หากเศรษฐกิจสหรัฐขยายตัวต่อเนื่อง โดยถือเป็นการลดมาตรการกระตุ้นเศรษฐกิจตามการผ่อนคลายเชิงปริมาณ (QE) ที่เคยใช้ในช่วงวิกฤติการเงิน ในขณะเดียวกันธนาคารกลางยุโรป (ECB) ได้เปิดเผยรายงานการประชุมเดือนมี.ค. ในเชิงสนับสนุนนโยบายการเงินแบบผ่อนคลายต่อไป โดยยังคงกังวลต่อการฟื้นตัวของเงินเฟ้อในยุโรป

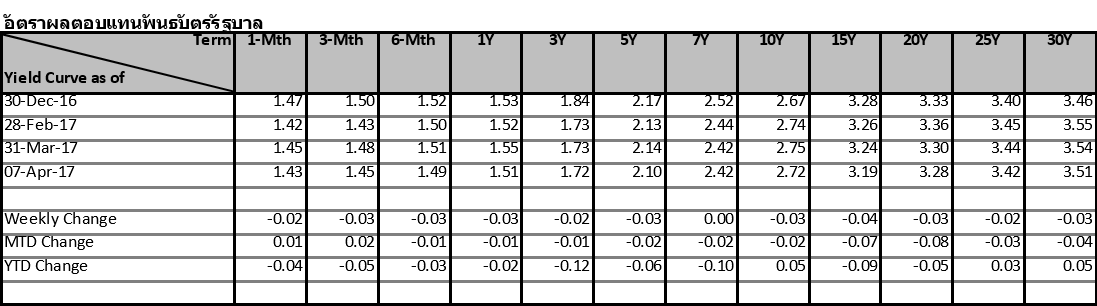

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับลดลงต่อเนื่อง 0.01-0.05% ทั้งพันธบัตรระยะสั้นและพันธบัตรระยะยาว โดยเฉพาะในช่วงท้ายสัปดาห์การประมูลพันธบัตรธนาคารแห่งประเทศไทยรุ่นอายุ 14 วัน อัตราผลตอบแทนเฉลี่ยปรับลดลงมา 0.10% มาอยู่ที่ 1.37% เมื่อเทียบกับสัปดาห์ก่อนหน้าที่ 1.47% จากจำนวนพันธบัตรระยะสั้นในตลาดรองที่ลดลงมามาก และยังคงมีเงินจากนักลงทุนต่างชาติเข้ามาซื้อพันธบัตรทั้งระยะสั้นและระยะยาวต่อเนื่องจากช่วงปลายเดือนมี.ค. ตลอดทั้งสัปดาห์นักลงทุนต่างชาติซื้อสุทธิทั้งพันธบัตรระยะสั้นและพันธบัตรระยะยาวจำนวน 9.89 และ 10.36 พันล้านบาทตามลำดับ