ธนาคารกลางยุโรป (ECB) คงการผ่อนคลายทางการเงิน โดยคงอัตราดอกเบี้ยเงินฝาก (Deposit Facility) -0.5% อัตราดอกเบี้ยเงินกู้ (Marginal Lending Facility) 0.25% และอัตราดอกเบี้ย Main Refinancing Operations 0.00% พร้อมทั้งคงวงเงินซื้อสินทรัพย์มาตรการ Asset Purchase Program (APP) ที่ 2 หมื่นล้านยูโรต่อเดือน และมาตรการ Pandemic

Emergency Purchase Program (PEPP) ที่ 1.85 ล้านล้านยูโร แต่ส่งสัญญาณชะลอความเร่งในการซื้อสินทรัพย์ จากเดิมที่ซื้อเฉลี่ยประมาณ 1.8 หมื่นล้านยูโรต่อสัปดาห์ในช่วงไตรมาสที่ 2 และ 1.7 หมื่นล้านยูโรต่อสัปดาห์ในช่วงไตรมาสที่ 3 เนื่องจากแรงกดดันจากเงินเฟ้อที่เพิ่มสูงขึ้น ในขณะที่เศรษฐกิจในไตรมาสที่ 2 ฟื้นตัวได้ดีกว่าคาด ECB จึงปรับขึ้นคาดการณ์ GDP โดยคาดว่าในปี 2021 จะขยายตัว 5.0%yoy จากเดิมที่คาด 4.6%yoy โดยมีปัจจัยสนับสนุนหลักจากการบริโภคภาคเอกชนที่ฟื้นตัวขึ้นอย่างแข็งแกร่ง มาตรการกระตุ้นทางการคลัง และแรงหนุนการฟื้นตัวของเศรษฐกิจโลก อย่างไรก็ตาม ECB ปรับลดคาดการณ์ GDP ในปี 2022 ลงเล็กน้อย โดยคาดว่าจะขยายตัว 4.6%yoy จากเดิมที่คาดว่าจะขยายตัว 4.7%yoy นอกจากนี้ ECB ยังปรับเพิ่มคาดการณ์เงินเฟ้อในปีนี้เป็น 2.2% จากเดิม 1.9% เนื่องจากเงินเฟ้อในเดือนสิงหาคมที่พุ่งสูงสุดในรอบ 10 ปีที่ 3.0% จากราคาพลังงานและต้นทุนสินค้าที่เพิ่มสูงขึ้นกระทบการชะงักงันในห่วงโซ่อุปทาน พร้อมทั้งปรับเพิ่มคาดการณ์เงินเฟ้อในปีหน้าเป็น 1.7% จาก 1.5% อย่างไรก็ตาม ECB ยังคงประเมินว่าเงินเฟ้อที่เร่งตัวขึ้นเป็นปัจจัยชั่วคราว

ผลการประชุมคณะกรรมการนโยบายการเงินของสหรัฐ (FOMC) ในเดือนนี้ มีมติให้คงอัตราดอกเบี้ยนโยบายที่ 0.00-0.25% และคงมาตรการซื้อสินทรัพย์ที่เดือนละ 1.2 แสนล้านดอลลาร์ตามเดิม อย่างไรก็ตาม ประธาน FED ได้แถลงหลังการประชุมว่าจะประกาศลด QE อย่างเป็นทางการในเร็ว ๆ นี้ และมีแนวโน้มว่าจะทยอยลด QE ให้สิ้นสุดในช่วงกลางปี 2022 โดยประเมินจากภาพรวมเศรษฐกิจที่อยู่ในช่วงฟื้นตัวเข้าใกล้สู่เป้าหมาย ในขณะที่ตลาดแรงงานฟื้นตัวขึ้นอย่างต่อเนื่อง ประกอบกับแรงกดดันทางด้านเงินเฟ้อที่เพิ่มขึ้น ถึงแม้จะเฟดจะยังประเมินว่าเป็นเพียงปัจจัยชั่วคราวก็ตาม นอกจากนี้ยังมีสมาชิก FED หลายท่านให้น้ำหนักกับการขึ้นดอกเบี้ยในปีหน้าเพิ่มมากขึ้น เมื่อพิจารณาจาก Dot Plot ในปี 2022 สมาชิกมีมุมมองคงดอกเบี้ยนโยบายที่ 9 เสียง ลดลงจากครั้งก่อนที่ 11 เสียง ในขณะที่มุมมองขึ้นดอกเบี้ยนโยบายในปีหน้าเพิ่มขึ้นเป็น 9 เสียง จาก 7 เสียง สำหรับปี 2023 สมาชิกคาดการณ์ถึงการขึ้นดอกเบี้ยเพิ่มมากขึ้นเช่นกัน ทางด้านตัวเลขเศรษฐกิจ FED ได้ปรับลดคาดการณ์ GDP ในปีนี้ลงจาก 7.0% เป็น 5.9% แต่ปรับเพิ่มคาดการณ์ปีหน้าเป็น 3.8% จากเดิมที่ 3.3% ทั้งนี้ FED ยังคงประเมินว่าเงินเฟ้อเป็นปัจจัยชั่วคราว แต่ปรับเพิ่มคาดการณ์เงินเฟ้อในปีนี้เป็น 4.2% จาก 3.4% ในขณะที่คาดการณ์ว่าเงินเฟ้อจะอยู่ที่ 2.2% ในปี 2022 และ 2023 และอยู่ที่ 2.1% ในปี 2024 นอกจากนี้ FED ยังปรับคาดการณ์อัตราว่างงานในปีนี้เพิ่มขึ้นเป็น 4.8% จาก 4.5% สืบเนื่องจากความเร่งในการฟื้นตัวของตลาดแรงงานชะลอลงตามการฟื้นตัวของเศรษฐกิจ

คณะกรรมการนโยบายการเงิน (กนง.) มีมติเอกฉันท์คงดอกเบี้ยนโยบายที่ 0.50% เนื่องจากเศรษฐกิจมีแนวโน้มฟื้นตัวจากผลบวกของการกระจายวัคซีนและการผ่อนคลายมาตรการควบคุมการแพร่ระบาด และประเมินว่ามาตรการทางการเงินมีประสิทธิผลมากกว่าการลดอัตราดอกเบี้ยซึ่งอยู่ในระดับต่ำแล้ว ธนาคารแห่งประเทศไทยคงคาดการณ์ GDP ที่ 0.7% ในปีนี้และเพิ่มคาดการณ์ GDP ในปีหน้าเป็น 3.9% จากเดิม 3.7% จากการแพร่ระบาดของโควิด-19 สายพันธุ์เดลต้าที่มีแนวโน้มชะลอลง ส่งผลให้เศรษฐกิจประเทศไทยในปีนี้มีแนวโน้มฟื้นตัวใกล้เคียงกับประมาณการเดิมในเดือนสิงหาคม และในปีหน้ามีแนวโน้มเติบโตใกล้เคียงกับประมาณการในเดือนมิถุนายน จากแรงหนุนการใช้จ่ายภายในประเทศ ในขณะที่การส่งออกมีแนวโน้มชะลอลงเล็กน้อยจากภาวะขาดแคลนตู้คอนเทนเนอร์และเซมิคอนดักเตอร์ ด้านจำนวนนักท่องเที่ยวประเมินว่าจะใกล้เคียงกับประมาณการในเดือนก่อน และมีแนวโน้มฟื้นตัวช้า ในขณะที่ตลาดแรงงานยังคงเปราะบาง ทั้งนี้ แนวโน้มการแพร่ระบาดยังคงเป็นความเสี่ยงสำคัญ นอกจากนี้ การฟื้นตัวของเศรษฐกิจในระยะถัดไปจำเป็นต้องพึ่งพาการควบคุมการแพร่ระบาดของภาครัฐ และการสนับสนุนจากนโยบายการคลังด้วย ด้านเงินเฟ้อ มีแนวโน้มชะลอลง โดย ธปท. ปรับลดคาดการณ์เงินเฟ้อทั่วไปในปีนี้เป็น 1.0% จากประมาณการในเดือนมิถุนายนที่ 1.2% จากอุปสงค์ในประเทศที่ยังคงอ่อนแอ และปรับเพิ่มเงินเฟ้อในปีหน้าเป็น 1.4% จากเดิมที่ 1.2% โดยในระยะปานกลาง ธปท. คาดว่าเงินเฟ้อจะยังคงอยู่ในกรอบเป้าหมาย

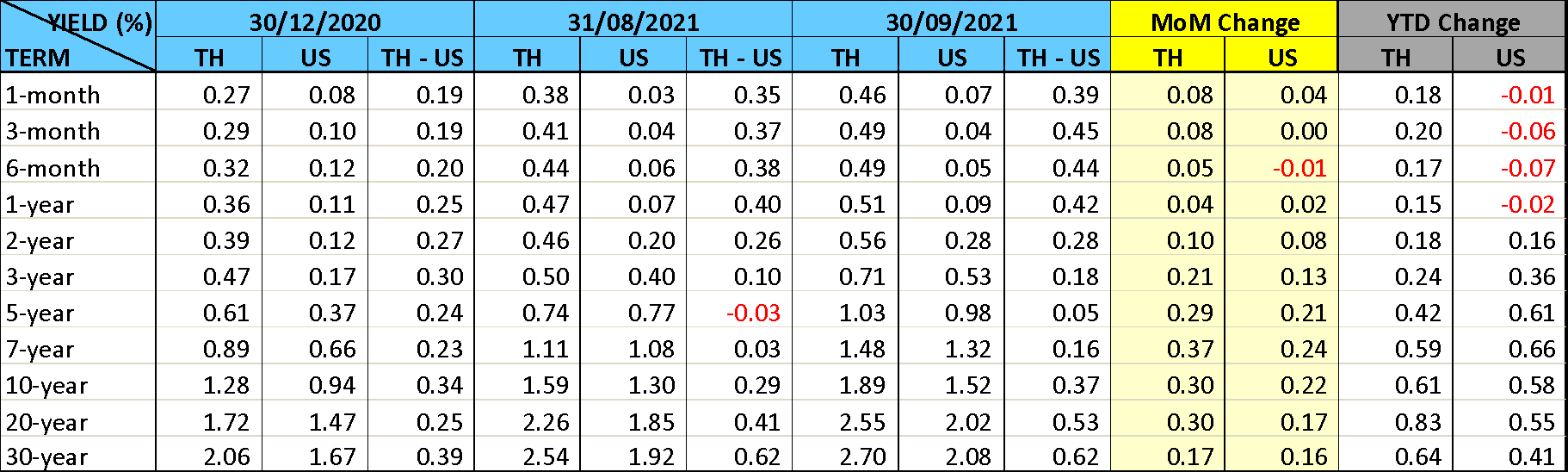

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลปรับเพิ่มขึ้นในทุกช่วงอายุโดยเฉพาะพันธบัตรระยะยาว ตามทิศทางของตลาดพันธบัตรรัฐบาลสหรัฐฯ ที่มีการเปลี่ยนมุมมองของนักลงทุนว่า FED กำลังจะลดปริมาณ QE และมีแนวโน้มที่จะขึ้นอัตราดอกเบี้ยนโยบายได้ในปีหน้า นอกจากนี้ยังได้รับผลกระทบจากปริมาณการซื้อขายของนักลงทุนต่างชาติในเดือนนี้เปลี่ยนมาเป็นการขายสุทธิทั้งพันธบัตรรัฐบาลระยะสั้นและระยะยาว โดยในเดือนนี้นักลงทุนต่างชาติขายสุทธิพันธบัตรรัฐบาลไทยรวม 3.6 หมื่นล้านบาท แบ่งเป็นการขายสุทธิพันธบัตรระยะสั้น 2 หมื่นล้านบาท ขายสุทธิพันธบัตรระยะยาว 1.6 หมื่นล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว คงเหลือการถือครองพันธบัตรรัฐบาลไทยลดลงเหลือประมาณ 9.2 แสนล้านบาท อย่างไรก็ตาม ยอดการถือครองของนักลงทุนต่างชาติ ณ สิ้นเดือนกันยายน ยังคงเพิ่มขึ้นจากปีที่ผ่านมาประมาณ 6.7 หมื่นล้านบาท

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ