ธนาคารกลางยุโรป (ECB) คงอัตราดอกเบี้ย โดยคงอัตราดอกเบี้ยเงินฝาก (Deposit Facility) ที่ -0.5% อัตราดอกเบี้ยเงินกู้ (Marginal Lending Facility) ที่ 0.25% และอัตราดอกเบี้ย Main Refinancing Operations ที่ 0.00% โดย ยังคงแผนการลด QE และจะจบการเข้าซื้อในไตรมาสที่ 3 กล่าวคือ คงแผนเดิมที่ประกาศการซื้อสินทรัพย์ผ่านมาตรการ Asset Purchase Program (APP) ซึ่งเป็นมาตรการ QE ปกติ 4 หมื่นล้านยูโรในเดือนเมษายน 3 หมื่นล้านยูโรในเดือนพฤษภาคม และ 2 หมื่นล้านยูโรในเดือนมิถุนายน และประเมินว่าการเข้าซื้อสินทรัพย์ผ่าน APP จะจบในไตรมาสที่ 3 นี้ โดยวันที่แน่นอนขึ้นอยู่กับข้อมูลเศรษฐกิจและภาพรวมเศรษฐกิจเป็นสำคัญ ในขณะที่จะลงทุนต่อ (Reinvest) ในพันธบัตรจากมาตรการ QE : Pandemic Emergency Purchase Program (PEPP) ที่ถือครองจากโครงการนี้ไปจนถึงอย่างน้อยสิ้นปี 2024 ทั้งนี้ ประธาน ECB กล่าวถึงการขึ้นดอกเบี้ยว่าอาจเกิดขึ้นภายในไม่กี่อาทิตย์หรือในไม่กี่เดือนหลังจากจบ QE ทางด้านเศรษฐกิจ ECB ประเมินว่าเศรษฐกิจยูโรโซนและเงินเฟ้อได้รับผลกระทบมากจากสงครามรัสเซีย-ยูเครน ที่สร้างผลกระทบกับเศรษฐกิจและการค้าของยูโรโซน และทำให้ราคาพลังงานพุ่งสูง มีความเสี่ยงด้านสูงของเงินเฟ้อเพิ่มขึ้นมากโดยเฉพาะในระยะสั้น และความเสี่ยงด้านต่ำต่อเศรษฐกิจเพิ่มมากขึ้นจากสงครามระหว่างรัสเซียและยูเครน โดย ECB พร้อมใช้เครื่องมือใหม่เมื่อจำเป็นหากเกิดสถานการณ์ที่น่ากังวลจากการยกเลิกการทำ QE

ธนาคารกลางญี่ปุ่น (BOJ) มีมติคงนโยบายการเงินแบบผ่อนคลายต่อเนื่องด้วยมติ 8-1 คะแนน ให้คงอัตราดอกเบี้ยระยะสั้นที่ -0.1%, ควบคุมอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีที่ใกล้ศูนย์ และคงมาตรการช่วยเหลือด้านสินเชื่อ อย่างไรก็ตาม คณะกรรมการ 1 ท่านลงมติให้ลดอัตราดอกเบี้ยทั้งระยะสั้นและระยะยาว เพื่อสนับสนุนให้ภาคธุรกิจลงทุนสินทรัพย์คงทนในช่วงที่เศรษฐกิจกำลังฟื้นตัวจากการแพร่ระบาดของโควิด-19 นอกจากนี้ BOJ จะเข้าซื้อพันธบัตรรัฐบาล อายุ 10 ปี ที่อัตราผลตอบแทน 0.25% ทุกวันทำการ ในส่วนของมาตรการซื้อสินทรัพย์ คณะกรรมการฯ มีมติเป็นเอกฉันท์ให้คงการซื้อ ETFs ไม่เกิน 12 ล้านล้านเยนและ J-REITs ไม่เกิน 1.8 แสนล้านเยนต่อปี และซื้อตราสารหนี้ภาคเอกชนในปริมาณใกล้เคียงกับช่วงก่อนโควิด-19 โดย BOJ ยืนยันคงดอกเบี้ยนโยบายการเงินแบบผ่อนคลายต่อเนื่อง จนกว่าเงินเฟ้อจะอยู่ที่ระดับเป้าหมาย 2% อย่างมีเสถียรภาพ และจะติดตามสถานการณ์การแพร่ระบาดของโควิด-19 อย่างใกล้ชิด และพร้อมดำเนินนโยบายการเงินแบบผ่อนคลายเพิ่มเติมหากจำเป็น ทางด้านคาดการณ์เศรษฐกิจ ได้ปรับลด GDP ในปีนี้เป็น +2.9%YoY จากประมาณการในเดือนมกราคมที่ +3.8%YoY และปรับเพิ่ม GDP 2023 +1.1%YoY ไปอยู่ที่ +1.9%YoY ด้านเงินเฟ้อได้ปรับเพิ่มเป็น 1.9%YoY จากประมาณการในเดือนมกราคมที่ 1.1%YoY ผลจากราคาพลังงานที่เพิ่มขึ้นสูงเป็นสำคัญ BOJ ประเมินความเสี่ยงต่อเศรษฐกิจเพิ่มขึ้นในระยะสั้นจากการระบาดของโควิด-19 และสถานการณ์ระหว่างรัสเซียและยูเครน แต่จะกลับมาสมดุลในระยะถัดไป ด้านความเสี่ยงของเงินเฟ้อประเมินว่าความเสี่ยงสูงขึ้นจากความผันผวนของราคาพลังงาน แต่จะกลับมาสมดุลในระยะถัดไป

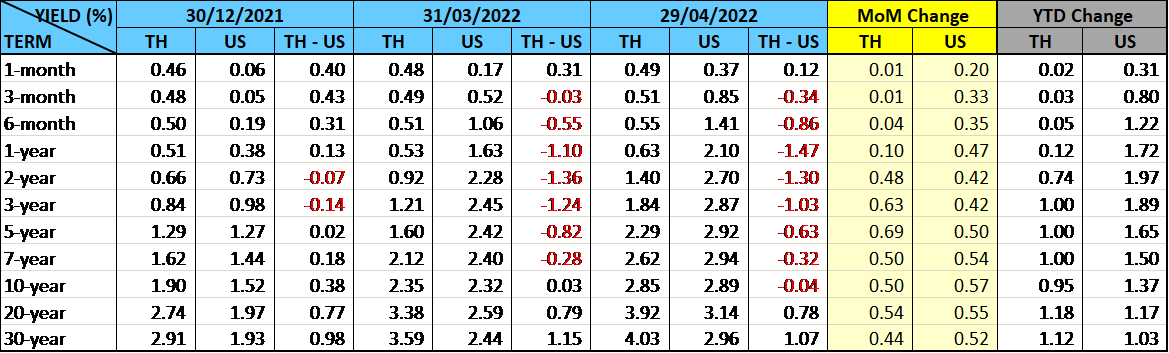

ภาวะตลาดตราสารหนี้ไทยในเดือนนี้ อัตราผลตอบแทนอายุ 1 ปีขึ้นไปปรับเพิ่มขึ้นต่อเนื่อง ตามทิศทางพันธบัตรรัฐบาลสหรัฐฯ ซึ่งเป็นผลจากการเปิดเผยรายงานการประชุม FOMC ในเดือนมีนาคมที่ผ่านมา ทำให้นักวิเคราะห์ต่างคาดการณ์ว่าการประชุม FOMC ในเดือนพฤษภาคมนี้ มีแนวโน้มสูงที่จะขึ้นดอกเบี้ย 0.50% และ FOMC เตรียมปรับลดขนาดงบดุลครั้งใหญ่ สูงสุดเดือนละ 9.5 หมื่นล้านดอลลาร์สหรัฐ ซึ่งสูงกว่าการลดขนาดงบดุลในช่วงปี 2017 2019 ที่สูงสุด 5 หมื่นล้านดอลลาร์สหรัฐต่อเดือน เพื่อจัดการกับปัญหาเงินเฟ้อ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 1 ปีขึ้นไปปรับเพิ่มขึ้น 10-72 bps ส่วนทิศทางการซื้อขายของนักลงทุนต่างชาติในเดือนนี้เป็นการซื้อสุทธิพันธบัตรระยะสั้น 4.4 พันล้านบาทและซื้อสุทธิพันธบัตรระยะยาว 3 พันล้านบาท เมื่อหักพันธบัตรที่ครบกำหนดแล้ว คงเหลือการถือครองลดลงไป 3.4 พันล้านบาท ยอดการถือครองพันธบัตรรัฐบาลไทย ณ สิ้นเดือนเมษายนอยู่ในระดับเดียวกับเดือนก่อนหน้าที่ประมาณ 1.05 ล้านล้านบาท

ตารางเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลไทยและสหรัฐ